Récemment, l’on nous a demandé de raconter qui est le consommateur belge et quel est son comportement d’achat. À quoi ressemble-t-il et quelles sont ses motivations ? Quelles opportunités cela représente-t-il pour les retailers ? En tant qu’expert en géomarketing, SIRIUS Insight dispose au travers de Dividuals d’une vaste connaissance des consommateurs belges et de leurs spécificités. De plus, nous avons croisé ces données concernant les consommateurs avec les zones de chalandise des 50 plus grandes zones commerciales intra-urbaines de Belgique et en avons tiré les enseignements ci-dessous.

Notre pays compte environ 11 millions d’habitants et 4,8 millions de ménages en 2019. Découvrez les nouvelles tendances. Ces dernières années, nous observons une croissance démographique modérée, mais relativement stable (0,5 % par an). La taille moyenne des ménages continue de diminuer (34 % de ménages d’une personne, moins d’enfants par famille). D’autres évolutions majeures sont visibles : le vieillissement de la population, l’augmentation du nombre d’achats en ligne, la transformation de la mobilité (le parc automobile se stabilise, car sharing, mobility as a service, …), les changements de comportement (bio, loisirs, vacances, uberisation, etc.) et la métamorphose du marché du retail (faillites, nouveaux acteurs, etc.). Toutes ces évolutions exercent un grand impact sur les entreprises qui sont actives sur les marchés B2C.

Mais au fond, existe-t-il vraiment un consommateur belge « type » ? Peut-on décrire les 11 millions d’habitants de notre pays en disant qu’ils aiment tous la bière, qu’ils mangent des frites et du chocolat et qu’ils gagnent 18.000 € en moyenne ? Il suffit de regarder autour de soi, que ce soit au bureau, dans une rue commerçante ou dans son quartier pour comprendre que le consommateur belge « type » n’existe pas.

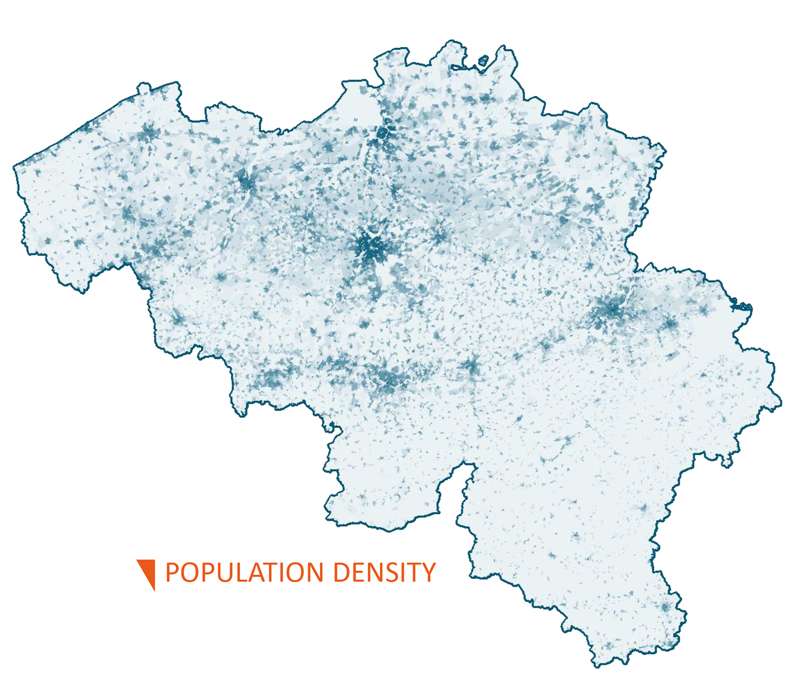

En Belgique, les consommateurs sont en outre particulièrement hétérogènes. La répartition de la population sur le territoire belge en est la première preuve. On observe à cet égard que tant la répartition que la densité sont très variables. C’est à Bruxelles que la densité est la plus élevée, l’on y trouve 11 % des ménages . 57 % des ménages habitent en Flandre et 32 % en Wallonie. Découvrez comment Dividuals peut vous aider.

Cette hétérogénéité se constate également dans de nombreux autres domaines. La voiture continue de régner sur la mobilité belge. À peine 11 % des ménages n’en possèdent pas. Nos analyses soulignent toutefois qu’une commune comme Saint-Josse-ten-Noode compte 38 % de ménages sans voiture alors que Bekkevoort n’en compte que 3 %.

On observe également de grandes différences dans la consommation de produits bio. Si, en moyenne, 23 % des ménages déclarent acheter régulièrement des produits bio, il apparaît que la population de Houthalen Helchteren ne montre qu’un intérêt très limité pour ces produits (13 % des ménages), alors que celle de Lasne est particulièrement attirée par ce type d’offre (42 % des ménages).

Si l’on se tourne vers les revenus, on constate qu’un certain type de population doit boucler son budget avec une moyenne de 15.000 € (nets, par déclaration), tandis que des familles aisées gagnent en moyenne 40.000 € (nets, par déclaration). Le pouvoir d’achat et les priorités de consommation de ces deux types de consommateurs sont par conséquent aussi très différents.

En conclusion, le lancement de votre produit, l’ouverture de votre point de vente ou le ROI de votre campagne de marketing repose sur la sélection et la localisation correctes de votre groupe cible.

L’e-commerce est relativement bien répandu en Belgique. En moyenne, 7 ménages sur 10 achètent au moins une fois par an sur internet. Un haut degré de pénétration qu’il convient toutefois de nuancer. Pour les types de consommateurs les moins attirés par les achats en ligne (en savoir plus sur Mosaic Belgium), ce sont seulement la moitié de ces ménages qui achètent en ligne. Cela contraste fortement avec les types de consommateurs les plus attirés par les achats en ligne, dont trois quarts des ménages les pratiquent.

Et pourtant, les types de consommateurs qui affichent les scores les plus bas peuvent également s’avérer très intéressants pour votre entreprise ! Nous nous attarderons plus loin sur la segmentation des consommateurs Dividuals, mais commençons par un exemple concret. Le sous segment Dividuals le moins enclin à acheter en ligne est le type « F23 Vieilles maisons ouvrières ». La Belgique compte environ 205.000 ménages de ce type (4,2 % de tous les ménages belges). En moyenne, 53 % seulement de ces ménages achètent en ligne (au moins un achat par an). Il découle toutefois de nos données qu’ils affichent de meilleurs scores (que la moyenne nationale) pour certaines catégories de produits : musique et films, alimentation et jeux de hasard. Ils achètent également plus d’articles de mode que la moyenne. Si vous proposez un nouveau service de streaming, par exemple, c’est sans doute EXACTEMENT votre groupe cible.

Les conclusions sont similaires pour de nombreux autres produits. En moyenne, 87 % des ménages belges recourent au home banking. En réalité, ce résultat varie entre 76 % et 92 % selon le type de consommateur.

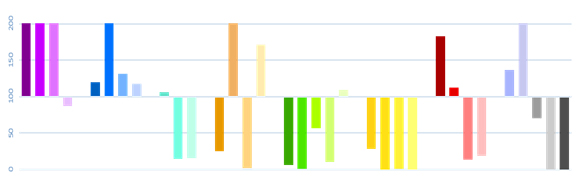

Lorsque des clients demandent à SIRIUS Insight où ils peuvent trouver leur groupe cible, où ils doivent ouvrir leur point de vente et quel chiffre d’affaires ils sont en droit d’attendre, nous chaussons nos lunettes Dividuals. Dividuals est une segmentation géographique des consommateurs. Concrètement, cela signifie que nous disposons de très nombreuses données sur les ménages belges : revenus, composition familiale, mobilité, âge, type d’habitation, habitudes de consommation, etc., et nous les répartissons en 10 segments et 37 sous segments. Comme Dividuals est disponible pour chaque section de rue, il est possible de réaliser des analyses très détaillées.

Dividuals permet d’avoir un autre regard sur vos clients et leur comportement. De plus, en comparant leur profil à celui de l’ensemble de la population il est possible de déterminer quels consommateurs ressemblent le plus à vos clients et où ils se trouvent. Un atout majeur pour toutes les entreprises actives sur le marché B2C.

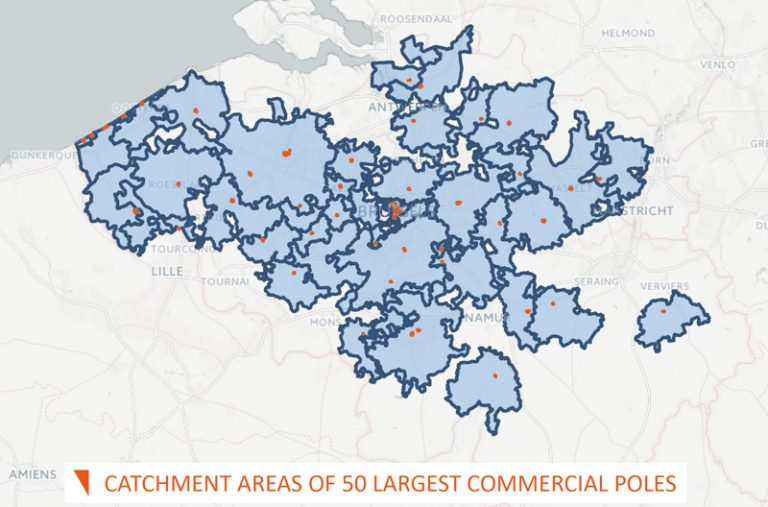

Ci-après, nous recourons à Dividuals pour analyser les zones de chalandise des plus grandes zones commerciales intra-urbaines afin d’illustrer la diversité de population dans les différentes zones.

La zone de chalandise d’un magasin (ou d’un shopping center ou centre commercial) est la zone dont provient la clientèle. La carte ci-contre indique les zones de chalandise des 50 plus grandes zones commerciales intra-urbaines de Belgique. On constate d’emblée que ces zones de chalandise n’ont pas toutes la même taille. La plus grande d’entre elles (celle de Bruxelles centre) compte pas moins de 601.000 ménages, alors que la plus petite (Spa centre) n’en compte que 12.000. On comprend directement pourquoi le potentiel de marché d’un magasin diffère d’une zone à l’autre.

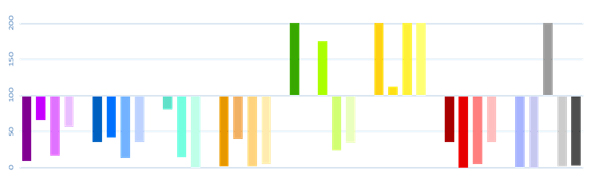

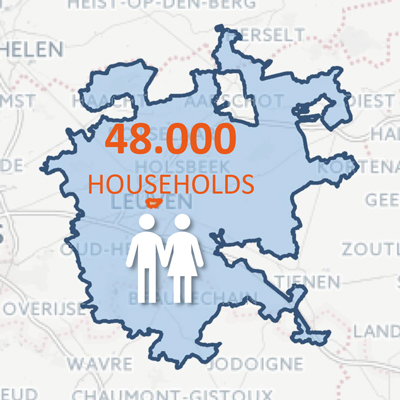

Le contraste s’accentue encore quand on compare les zones de chalandise de deux centres commerciaux. Prenons l’exemple de Louvain et Charleroi. La zone de chalandise de Charleroi compte le plus grand nombre de ménages (131.000 vis-à-vis de 48.000), mais la moyenne de revenu est bien plus élevée à Louvain (28.360 € contre 21.815 €). Lorsque nous comparons les profils Dividuals des deux zones de chalandise, nous observons qu’il s’agit pratiquement d’une image en miroir. À Charleroi, les trois types Dividuals les plus communs sont « E16 Employés tranquilles au village », « F23 Vieilles maisons ouvrières » et « F24 Familles industrielles modestes ». À Louvain, il s’agit de « A02 Prospérité établie », « A03 Réussite récente » et « D13 Fin de carrière sereine ».

Lorsque nous définissons le profil des types Dividuals présents dans une zone géographique, nous mettons également en évidence leurs préférences et leurs comportements. La force de cette approche, c’est que les préférences dont nous disposons ne sont pas directement liées à l’offre. Elles constituent donc un bon indicateur pour sélectionner de nouveaux points de vente.

Les ménages de la zone de chalandise de Charleroi montrent en moyenne une préférence plus élevée (que la moyenne belge) pour faire leurs courses alimentaires et autre en voiture . Ils apprécient des chaînes comme Kiabi, PointCarré, Intermarché et Cora. Ces types de consommateurs ne vont pas ou peu au restaurant et ne partent pas souvent en vacances. Bien qu’ils achètent moins souvent en ligne que les autres ménages, nous observons que lorsqu’ils le font, ils apprécient les articles de mode.

Les ménages de la zone de chalandise de Louvain sont aussi de fervents adeptes de la voiture pour aller faire du shopping. Leur préférence pour des chaînes comme River Woods, Promod, ZEB et Delhaize est particulièrement prononcée. Ces ménages fréquentent très régulièrement les restaurants et partent généralement en vacances plusieurs fois par an. Ils achètent un peu plus facilement en ligne que la moyenne (par rapport à tous les ménages belges), mais leur score pour les articles de mode est beaucoup moins élevé.

L’hétérogénéité de la population belge est une donnée complexe pour les retailers. Implanter des magasins et planifier des actions uniquement dans de grandes villes ou des villes de taille moyenne ne permettra pas forcément d’atteindre le succès escompté.

Seules des analyses reposant sur un nombre suffisant de données consommateur permettent d’apporter des réponses à des questions comme « où trouver mon groupe cible ? », « où ouvrir un point de vente ? », « quel chiffre d’affaires puis-je atteindre ? » ou « mon groupe cible achète-t-il en ligne ? ».

Les études de géomarketing contribuent à fournir une image objective du marché où l’on est actif. Les analyses de groupe cible permettent de comprendre les spécificités (sociodémographiques, financières et liées au comportement d’achat) de vos clients et prospects. Leur localisation géographique et l’analyse de leurs habitudes de consommation permettent des recommandations détaillées : stratégie d’expansion, audit de performance, stratégie de marketing locale, etc.