De Belgische consument en zijn aankoopgedrag

Onlangs werd ons gevraagd om meer te vertellen over de Belgische consument en zijn aankoopgedrag. Hoe ziet deze Belgische consument er uit en wat drijft hem? Welke opportuniteiten biedt dit voor retailers? Als geomarketingexpert beschikken we bij SIRIUS Insight over heel wat kennis over de Belgische consumenten en hun specifieke eigenschappen. We kruisten deze gegevens met het verzorgingsgebied van de 50 grootste binnenstedelijke winkelgebieden in België om de volgende inzichten te verkrijgen.

Algemene tendensen over Belgische huishoudens

Ons land telt in 2019 ongeveer 11 miljoen inwoners en 4,8 miljoen huishoudens. Ontdek de trends in 2022 in dit artikel. De voorbije jaren merkt men een gematigde maar vrij stabiele bevolkingsgroei (0,5% per jaar). De gemiddelde grootte van huishoudens blijft dalen (34% eenpersoonshuishoudens, gezinnen hebben minder kinderen). Andere belangrijke evoluties zijn de vergrijzing, de stijging van het aantal online-aankopen, het veranderende mobiliteitsgedag (wagenpark stabiliseert, car sharing, mobility as a service, …), veranderende gedragingen (bio, hobby’s, vakanties, uberisatie, …) en de veranderende retailmarkt (faillissementen, nieuwe spelers, …). Al deze evoluties hebben een grote impact op bedrijven die actief zijn in B2C-markten.

Heterogeniteit troef

Bestaat er eigenlijk wel zoiets als “DE” Belgische consument? Kunnen we de 11 miljoen inwoners beschrijven door te zeggen dat ze allemaal van bier houden, frietjes en chocolade eten en gemiddeld 18.000€ verdienen? Als u rondom u kijkt op kantoor, in de winkelstraat of in uw buurt ziet u meteen dat “DE” Belgische consument niet bestaat. Dividuals helpt u om de diversiteit van de Belgische bevolking in beeld te brengen.

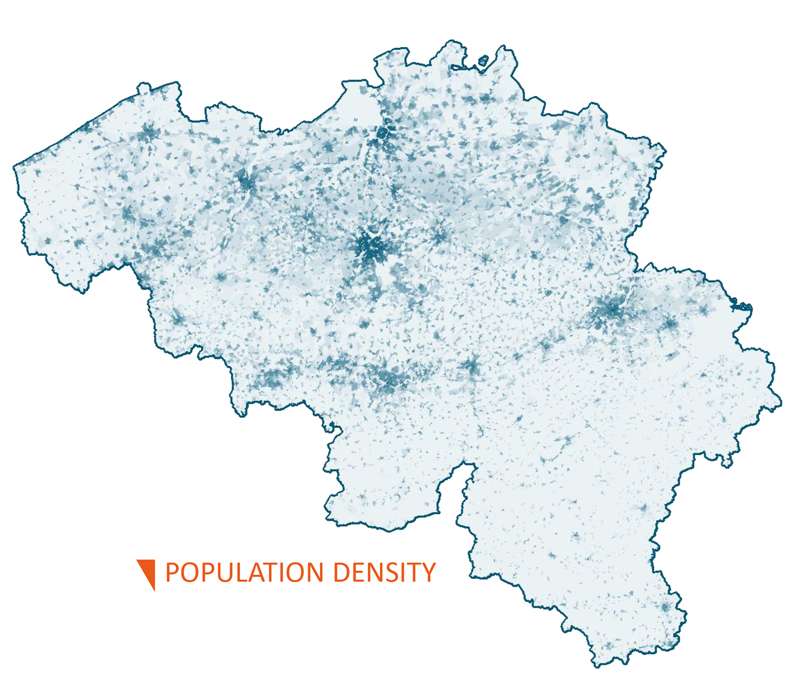

In België zijn de consumenten bovendien bijzonder heterogeen. Een eerste bewijs daarvan is de spreiding van de bevolking doorheen België. Daar merken we dat zowel de spreiding als de concentratie zeer variabel is. In Brussel is de concentratie huishoudens het hoogst. Maar liefst 11% van de huishoudens woont in de regio Brussel. In Vlaanderen vinden we 57% van de huishoudens en Wallonië 32%.

Schakeringen in het consumentengedrag

Deze heterogeniteit merken we op tal van andere vlakken. In België blijft koning auto de mobiliteit domineren. Slechts 11% van de huishoudens bezit geen enkele wagen. En toch merken we uit onze analyses dat in een gemeente als Sint-Joost-ten-Noode 38% van de huishoudens geen wagen heeft terwijl dit in Bekkevoort slechts om 3% van de huishoudens gaat.

Ook in de consumptie van bioproducten merken we belangrijke verschillen. Terwijl gemiddeld 23% van de huishoudens aangeven dat zij regelmatig bioproducten aankopen blijkt dat de bevolking in Houthalen Helchteren een zeer beperkte interesse vertoont voor deze producten (13% van de huishoudens), terwijl in Lasne huishoudens bijzonder aangetrokken zijn tot dit aanbod (42% van de huishoudens).

Als we naar de inkomens kijken stellen we vast dat bepaalde bevolkingstypes met gemiddeld 15.000€ (netto, per aangifte) moeten rondkomen, terwijl welstellende gezinnen het met gemiddeld 40.000€ (netto, per aangifte) doen. De koopkracht en consumptieprioriteiten van beide types consumenten is bijgevolg ook zeer verschillend.

Kortom, de lancering van uw product, de opening van uw verkooppunt, de ROI van uw marketingcampagne staat of valt bij het correct selecteren en lokaliseren van uw doelgroep.

Het online bestedingspatroon van Belgische huishoudens

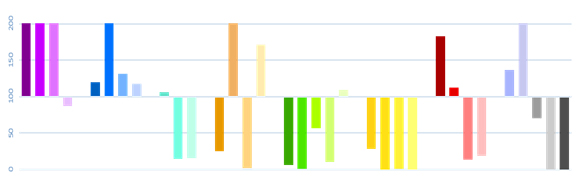

E-commerce is redelijk goed ingeburgerd in België. Gemiddeld verrichten 7 op 10 huishoudens in België minstens één aankoop via internet op jaarbasis. Een hoge penetratiegraad die desondanks genuanceerd moet worden. Bij de consumentypes met de laagste voorkeur voor online-aankopen (lees meer over Mosaic Belgium) gaat het slechts om de helft van de huishoudens die online aankopen verrichten. Dit staat in schril contrast met de consumententypes waarvan voorkeur voor online-aankopen het hoogst is. Bij deze huishoudens kopen maar liefst driekwart van de huishoudens online.

En toch kunnen ook de consumententypes met de laagste score zeer interessant zijn voor uw bedrijf! Even verder zal u meer lezen over de consumentensegmentatie Mosaic Belgium, maar we gaan reeds van start met een concreet voorbeeld. Het Mosaictype dat het minst geneigd is om online aankopen te doen is het type “F23 Oude arbeiderswoningen”. We vinden ongeveer 205.000 huishoudens (4,2% van alle huishoudens in België) van dit type terug in België. Gemiddeld koopt slechts 53% van deze huishoudens online (minstens één aankoop op het jaar). En toch blijkt uit onze data dat zij bij bepaalde categorieën van producten hoger scoren (dan het nationaal gemiddelde): muziek en films, voeding, gokproducten en ook voor de aankoop van modeproducten scoren zij hoger dan gemiddeld. Als u bijvoorbeeld een nieuwe streamingdienst aanbiedt is dit wellicht net WEL uw doelgroep.

Voor tal van andere producten zijn de bevindingen gelijkaardig. Gemiddeld doet 87% van de Belgische huishoudens aan homebanking. In werkelijkheid bevindt dit resultaat zich tussen 76% en 92% naar gelang de consumententypes.

Dividuals: een andere kijk op klanten en consumenten

Wanneer klanten ons vragen waar zij hun doelgroep kunnen vinden, waar zij een verkooppunt moeten openen of hoeveel omzet zij kunnen verwachten zetten we bij SIRIUS Insight onze Dividuals bril op. Dividuals is een geografische consumentensegmentatie. Concreet verzamelen we heel wat gegevens over de Belgische huishoudens: inkomen, gezinssamenstelling, mobiliteit, leeftijd, type woning, bestedingsgewoontes, … en brengen dit onder in 10 segmenten en 37 subsegmenten. Doordat Dividuals beschikbaar is voor iedere straatsectie is het mogelijk om zeer gedetailleerde analyses te realiseren.

Dividuals biedt niet alleen een nieuwe blik op wie uw klanten zijn en hoe zij zich gedragen. Door uw klantenprofiel te vergelijken met het profiel van de hele bevolking bepalen we ook welke consumenten het meest op uw klanten lijken en waar deze zich bevinden. Een grote troef voor alle bedrijven die actief zijn in een B2C-markt.

In de analyse van de verzorgingsgebieden van de grootste winkelgebieden in België maken we gebruik van Mosaic Belgium om te illustreren hoe verschillend de bevolking in verschillende gebieden is.

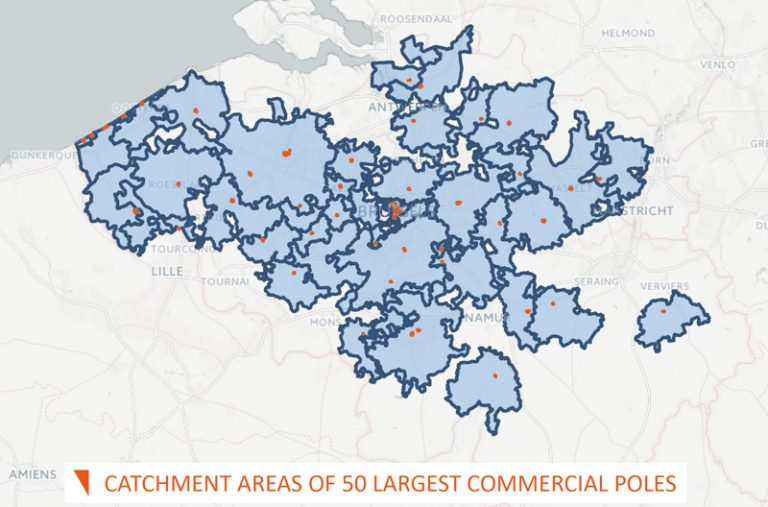

De verzorgingsgebieden van de 50 grootste winkelgebieden

Het verzorgingsgebied van een winkel (of shoppingcentrum of winkelgebied) is de zone waaruit klanten komen om aankopen te doen. Op de kaart ziet u de verzorgingsgebieden van de 50 grootste binnenstedelijke winkelgebieden in België. Het valt meteen op dat die verzorgingsgebieden niet even groot zijn. Zo telt het grootste verzorgingsgebied (winkelgebied Brussel Centrum) maar liefst 601.000 huishoudens, terwijl het kleinste verzorgingsgebied (winkelgebied Spa Centrum) slechts 12.000 huishoudens telt. U begrijpt meteen waarom het marktpotentieel van een winkel in beide gebieden niet gelijk is.

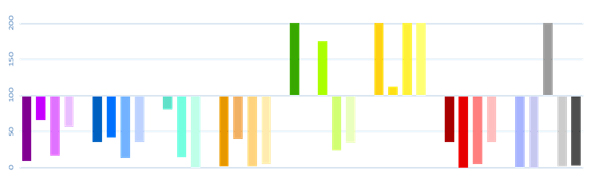

Het contrast wordt nog groter wanneer we de verzorgingsgebieden van twee winkelgebieden vergelijken. Neem nu bijvoorbeeld Leuven en Charleroi. Het verzorgingsgebied van Charleroi telt het grootste aantal huishoudens (131.000 t.o.v. 48.000), maar in Leuven is het gemiddeld inkomen een stuk hoger (28.360 € t.o.v. 21.815 €). Wanneer we het Dividualsprofiel van beide verzorgingsgebieden vergelijken zien we dat het haast een spiegelbeeld is. In Charleroi zijn de “E16 Rustige dorpsbedienden”, “F23 Oude arbeiderswoningen” en “F24 Bescheiden industriële families” de drie meest voorkomende Dividualssubsegmenten. In Leuven merken we dat de drie prominentste Mosaictypes “A02 Gefortuneerden”, “A03 Aankomende weelde” en “D13 Uitbollende carrières” zijn.

Bij het bepalen van het profiel van de aanwezige Dividualssubsegmenten geven we hun voorkeuren en gedragingen zeer precies weer. De kracht hiervan is dat de voorkeuren waarover wij beschikken niet direct verbonden zijn aan het aanwezige aanbod en bijgevolg een goede indicator zijn bij het bepalen van nieuwe vestigingen.

De huishoudens uit het verzorgingsgebied van Charleroi vertonen gemiddeld een hogere voorkeur (dan het Belgisch gemiddelde) om met de wagen te gaan shoppen. Zij appreciëren ketens als Kiabi, PointCarré, Intermarché en Cora. Deze types gaan niet of nauwelijks op restaurant en gaan niet vaak met vakantie. Ondanks het feit dat deze types minder frequent online kopen dan andere huishoudens merken we wel dat modeartikelen behoren tot de aankopen die zij online realiseren.

Huishoudens uit het Leuvense verzorgingsgebied zijn ook fervent gebruikers van de wagen om te shoppen. Hun voorkeur voor ketens als River Woods, Promod, ZEB en Delhaize is bijzonder uitgesproken. Deze huishoudens bezoeken zeer regelmatig restaurants en gaan vaak meerdere keren per jaar met vakantie. Zij kopen iets gemakkelijker dan gemiddeld (t.o.v. alle Belgische huishoudens) online, maar voor de online aankoop van modeartikelen scoren zij een stuk lager.

Locatieplanning in een heterogeen landschap: een uitdaging

Voor retailers is de heterogeniteit van de Belgische bevolking een complex gegeven. Enkel inplanting van winkels en het plannen van acties in grote en middelgrote steden zal niet noodzakelijk tot het gewenste succes leiden.

Op de vragen “waar vind ik mijn doelgroep”, “waar open ik verkooppunten”, “welke omzet kan ik verwachten” of “koopt mijn doelgroep online” kan enkel door middel van analyses met voldoende consumentendata een antwoord gegeven worden.

Geomarketingstudies maken het mogelijk een objectief beeld te krijgen van de markt waarin men actief is. Doelgroepanalyses geeft inzicht in de (sociodemografische, financiële, gedragsgebonden) eigenschappen van uw klanten en prospecten. Door deze geografisch te lokaliseren en hun bestedingspatroon te analyseren komen wij tot gedetailleerde aanbevelingen: expansiestrategie, performantie-audit, lokale marketingstrategie, …